FP3級学科解説-2021年9月・問51~60

(51)

宅地建物取引業法上の媒介契約のうち、( ① )では、依頼者は他の宅地建物取引業者に重ねて媒介の依頼をすることができるが、( ② )では、依頼者は他の宅地建物取引業者に重ねて媒介の依頼をすることが禁じられている。

| 1. | ① 一般媒介契約 ② 専任媒介契約 |

| 2. | ① 専任媒介契約 ② 一般媒介契約 |

| 3. | ① 専任媒介契約 ② 専属専任媒介契約 |

正解:1

一般媒介契約では重複依頼をすることができますが、専任媒介契約や専属専任媒介契約では重複依頼をすることはできません。

(52)

借地借家法上の定期借地権のうち、( )の設定を目的とする契約は、公正証書によってしなければならない。

| 1. | 一般定期借地権 |

| 2. | 事業用定期借地権等 |

| 3. | 建物譲渡特約付借地権 |

正解:2

事業用定期借地権等の設定を目的とする契約は、必ず公正証書で行わなくてはいけません。

(53)

建築基準法上、都市計画区域および準都市計画区域内において、建築物の敷地は、原則として、幅員( ① )以上の道路に( ② )以上接していなければならない。

| 1. | ① 4m ② 1m |

| 2. | ① 4m ② 2m |

| 3. | ① 6m ② 3m |

正解:2

建物の敷地は、原則として、幅員が4m以上の道路に2m以上接しておかなくてはいけません。

(54)

建物の区分所有等に関する法律(区分所有法)上、集会においては、区分所有者および議決権の各( )以上の多数により、区分所有建物を取り壊し、その敷地上に新たに建物を建築する旨の決議(建替え決議)をすることができる。

| 1. | 3分の2 |

| 2. | 4分の3 |

| 3. | 5分の4 |

正解:3

建替え決議をするためには、区分所有者及び議決権の各5分の4以上の賛成が必要です。

(55)

被相続人の居住用家屋およびその敷地を相続により取得した被相続人の長男が、当該家屋およびその敷地を譲渡し、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」の適用を受けた場合、譲渡所得の金額の計算上、最高( )を控除することができる。

| 1. | 2,000万円 |

| 2. | 3,000万円 |

| 3. | 5,000万円 |

正解:2

相続空き家に係る譲渡所得の特別控除の特例の適用を受けた場合、譲渡所得の計算上、最高3,000万円を控除することができます。

(56)

贈与税の配偶者控除は、婚姻期間が( ① )以上である配偶者から居住用不動産の贈与または居住用不動産を取得するための金銭の贈与を受け、所定の要件を満たす場合、贈与税の課税価格から基礎控除額のほかに最高( ② )を控除することができる特例である。

| 1. | ① 10年 ② 2,500万円 |

| 2. | ① 10年 ② 2,000万円 |

| 3. | ① 20年 ② 2,000万円 |

正解:3

贈与税の配偶者控除の適用を受けるためには、婚姻期間が20年以上ある必要があり、適用を受けた場合には、贈与税の課税価格から、基礎控除とは別に最高で2,000万円を控除することができます。

(57)

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」の適用を受けた場合、受贈者1人につき( ① )までは贈与税が非課税となるが、学校等以外の者に対して直接支払われる金銭については、( ② )が限度となる。

| 1. | ① 1,000万円 ② 500万円 |

| 2. | ① 1,500万円 ② 500万円 |

| 3. | ① 1,500万円 ② 1,000万円 |

正解:2

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」の適用を受けた場合、受贈者一人につき最高1,500万円までが非課税となりますが、学校等以外に対して支払われた金銭については、500万円までしか非課税になりません。

(58)

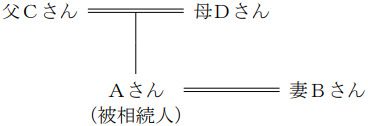

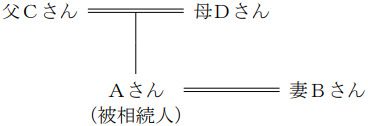

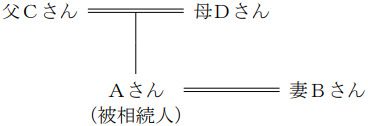

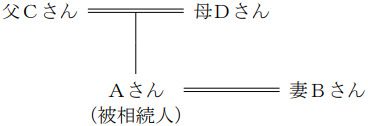

下記の<親族関係図>において、Aさんの相続における妻Bさんの法定相続分は、( )である。

<親族関係図>

<親族関係図>

| 1. | 2分の1 |

| 2. | 3分の2 |

| 3. | 4分の3 |

正解:2

相続人の組み合わせが配偶者相続人と第2順位の血族相続人である場合、配偶者相続人の法定相続分は3分の2になります。

(59)

公正証書遺言を作成する場合、証人( ① )以上の立会いが必要であるが、遺言者の推定相続人は、この証人になること( ② )。

| 1. | ① 1人 ② ができる |

| 2. | ① 2人 ② ができる |

| 3. | ① 2人 ② はできない |

正解:3

公正証書遺言を作成する場合には2人以上の証人が必要ですが、遺言者の推定相続人や受遺者などは証人になることができません。

(60)

貸家建付地の相続税評価額は、( )の算式により算出される。

| 1. | 自用地としての価額×(1-借地権割合×賃貸割合) |

| 2. | 自用地としての価額×(1-借家権割合×賃貸割合) |

| 3. | 自用地としての価額×(1-借地権割合×借家権割合×賃貸割合) |

正解:3

貸家建付地の相続税評価額=自用地評価額×(1-借地権割合×借家権割合×賃貸割合)です。

スポンサーリンク

スポンサーリンク

| <戻る | 一覧へ |

square.png)