FP3級学科解説-2023年5月・問51~60

(51)

相続税路線価は、地価公示の公示価格の( ① )を価格水準の目安として設定されており、( ② )のホームページで閲覧可能な路線価図で確認することができる。

| 1. | ① 70% ② 国土交通省 |

| 2. | ① 80% ② 国税庁 |

| 3. | ① 90% ② 国税庁 |

正解:2

| ① | 路線価は、公示価格の80%を目安に設定されます。 |

| ② | 路線価は、相続税の計算などに用いるものですから、路線価図は、国税庁のホームページで確認することができます。 |

(52)

借地借家法によれば、定期建物賃貸借契約(定期借家契約)の賃貸借期間が1年以上である場合、賃貸人は、原則として、期間満了の1年前から( )前までの間に、賃借人に対して期間満了により契約が終了する旨の通知をしなければ、その終了を賃借人に対抗することができない。

| 1. | 1カ月 |

| 2. | 3カ月 |

| 3. | 6カ月 |

正解:3

定期建物賃貸借契約(定期借家契約)が終了する旨の通知期間は、期間満了の1年前から6ヵ月前までの間です。

(53)

建築基準法によれば、第一種低層住居専用地域内の建築物の高さは、原則として( )のうち当該地域に関する都市計画において定められた建築物の高さの限度を超えてはならないとされている。

| 1. | 10mまたは12m |

| 2. | 10mまたは20m |

| 3. | 12mまたは15m |

正解:1

絶対高さ制限は、第一種低層住居専用地域、第ニ種低層住居専用地域、田園住居地域に適用される建物の高さの制限で、原則として、10mまたは12mを超える建物を建てることはできないとするルールです。

(54)

市街化区域内において、所有する農地を自宅の建築を目的として宅地に転用する場合、あらかじめ( )に届出をすれば都道府県知事等の許可は不要である。

| 1. | 農業委員会 |

| 2. | 市町村長 |

| 3. | 国土交通大臣 |

正解:1

市街化区域内において、農地を宅地に転用する場合は、農地法による許可は不要で、あらかじめ農業委員会に届出をするだけで足りるとされています。

(55)

個人が自宅の土地および建物を譲渡し、「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」の適用を受けるためには、譲渡した年の1月1日において譲渡資産の所有期間が( ① )を超えていることや、譲渡資産の譲渡対価の額が( ② )以下であることなどの要件を満たす必要がある。

| 1. | ① 5年 ② 1億円 |

| 2. | ① 5年 ② 1億6,000万円 |

| 3. | ① 10年 ② 1億円 |

正解:3

| ① | 「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」の適用を受けるための、譲渡資産の所有期間の要件は、譲渡した年の1月1日において10年を超えていることです。 |

| ② | 「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」の適用を受けるための、譲渡資産の売却価格の要件は、1億円以下であることです。 |

(56)

個人が法人からの贈与により取得する財産は、( )の課税対象となる。

| 1. | 法人税 |

| 2. | 贈与税 |

| 3. | 所得税 |

正解:3

個人が法人からの贈与により取得する財産は、所得税の課税対象となります。

なお、贈与税の課税対象になるのは、「個人が個人から受け取った財産」に限ります(贈与税は相続税の補完税であるため)。

なお、贈与税の課税対象になるのは、「個人が個人から受け取った財産」に限ります(贈与税は相続税の補完税であるため)。

(57)

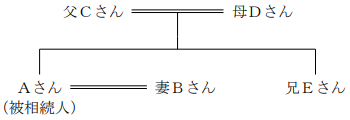

下記の<親族関係図>において、Aさんの相続における母Dさんの法定相続分は、( )である。

<親族関係図>

| 1. | 3分の1 |

| 2. | 4分の1 |

| 3. | 6分の1 |

正解:3

相続人が配偶者相続人と第二順位の血族相続人という組み合わせの場合、血族相続人全体の法定相続分は1/3となり、該当者が複数いる場合はこれを頭数で按分します。

よって、母Dさんの法定相続分は、1/3×1/2=1/6となります。

よって、母Dさんの法定相続分は、1/3×1/2=1/6となります。

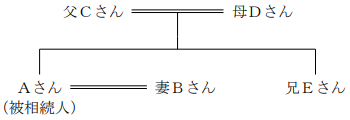

(58)

下記の<親族関係図>において、遺留分を算定するための財産の価額が2億4,000万円である場合、長女Eさんの遺留分の金額は、( )となる。

<親族関係図>

| 1. | 1,000万円 |

| 2. | 2,000万円 |

| 3. | 4,000万円 |

正解:2

相続人が直系尊属のみである場合を除いて、具体的遺留分の額は、遺留分算定の基礎となる財産×1/2を、遺留分権利者がその法定相続分にしたがって按分した額となります。

長女Eさんの法定相続分は1/6ですから、長女Eさんの具体的遺留分=2億4,000万円×1/2×1/6=2,000万円となります。

長女Eさんの法定相続分は1/6ですから、長女Eさんの具体的遺留分=2億4,000万円×1/2×1/6=2,000万円となります。

(59)

被相続人の( )が相続により財産を取得した場合、その者は相続税額の2割加算の対象となる。

| 1. | 兄弟姉妹 |

| 2. | 父母 |

| 3. | 孫(子の代襲相続人) |

正解:1

2割加算の対象とならないのは、被相続人の1親等内の血族(配偶者・父母・子)とその代襲相続人に限られます。

(60)

相続人が相続により取得した宅地が「小規模宅地等についての相続税の課税価格の計算の特例」における特定事業用宅地等に該当する場合、その宅地のうち( ① )までを限度面積として、評価額の( ② )相当額を減額した金額を、相続税の課税価格に算入すべき価額とすることができる。

| 1. | ① 200㎡ ② 50% |

| 2. | ① 330㎡ ② 80% |

| 3. | ① 400㎡ ② 80% |

正解:3

特定事業用宅地等に該当する宅地は、相続税評価額の計算上、400㎡まで80%減額されます。

スポンサーリンク

スポンサーリンク

| <戻る | ホーム | 進む> |

square.png)