FP3級学科解説-2023年1月・問51~60

(51)

土地の登記記録において、抵当権に関する事項は、( )に記録される。

| 1. | 表題部 |

| 2. | 権利部(甲区) |

| 3. | 権利部(乙区) |

正解:3

抵当権に関する事項は、所有権以外の権利ですから、権利部の乙区に記載されます。

(52)

宅地建物取引業法において、宅地建物取引業者が依頼者と締結する宅地または建物の売買の媒介契約のうち、専任媒介契約の有効期間は、最長( )である。

| 1. | 1カ月 |

| 2. | 3カ月 |

| 3. | 6カ月 |

正解:2

専任媒介契約や専属専任媒介契約の有効期間は、最長3ヵ月です。

(53)

建物の区分所有等に関する法律(区分所有法)によれば、集会においては、区分所有者および議決権の各( )以上の多数により、区分所有建物を取り壊し、その敷地上に新たに建物を建築する旨の決議(建替え決議)をすることができる。

| 1. | 3分の2 |

| 2. | 4分の3 |

| 3. | 5分の4 |

正解:3

集会において、建て替え決議をするためには、区分所有者及び議決権の各5分の4以上の賛成が必要です。

「四の五の言わずに建て替えて」という語呂合わせで覚えてください。

「四の五の言わずに建て替えて」という語呂合わせで覚えてください。

(54)

所得税の計算において、個人が土地を譲渡したことによる譲渡所得が長期譲渡所得に区分されるためには、土地を譲渡した年の1月1日における所有期間が( )を超えていなければならない。

| 1. | 5年 |

| 2. | 10年 |

| 3. | 20年 |

正解:1

不動産を譲渡したことによる譲渡所得(分離譲渡所得)の長期と短期の区別は、売った日が属する年の1月1日における所有期間が5年を超えているか否かによって判定します。

(55)

投資総額1億2,000万円で購入した賃貸用不動産の年間収入の合計額が1,050万円、年間費用の合計額が300万円である場合、この投資の純利回り(NOI利回り)は、( )である。

| 1. | 2.50% |

| 2. | 6.25% |

| 3. | 8.75% |

正解:2

NOI利回り=年間純収益(総収入金額-総支出額)÷投資金額=(1,050万円-300万円)÷1億2,000万円=0.0625=6.25%です。

(56)

贈与税の配偶者控除は、婚姻期間が( ① )以上である配偶者から居住用不動産の贈与または居住用不動産を取得するための金銭の贈与を受け、所定の要件を満たす場合、贈与税の課税価格から基礎控除額のほかに最高( ② )を控除することができる特例である。

| 1. | ① 10年 ② 2,500万円 |

| 2. | ① 20年 ② 2,500万円 |

| 3. | ① 20年 ② 2,000万円 |

正解:3

贈与税の配偶者控除はの適用を受けるための婚姻期間の要件は、20年以上とされており、控除額は、基礎控除とは別に2,000万円です。

「おしどり夫婦(2・2)に贈与の特例」という語呂合わせで覚えてください。

「おしどり夫婦(2・2)に贈与の特例」という語呂合わせで覚えてください。

(57)

法定相続人である被相続人の( )は、遺留分権利者とはならない。

| 1. | 父母 |

| 2. | 兄弟姉妹 |

| 3. | 養子 |

正解:2

第3順位の血族相続人(被相続人の兄弟姉妹)には、遺留分はありません。

(58)

相続税額の計算上、死亡保険金の非課税金額の規定による非課税限度額は、「( )×法定相続人の数」の算式により算出される。

| 1. | 300万円 |

| 2. | 500万円 |

| 3. | 600万円 |

正解:2

死亡保険金の非課税限度額は、「500万円×法定相続人の数」の式で計算されます。

(59)

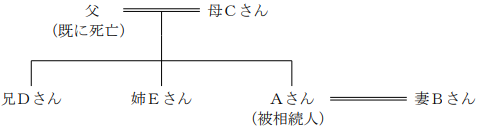

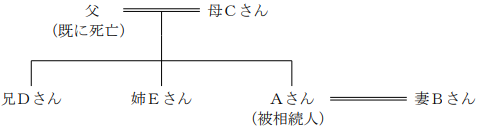

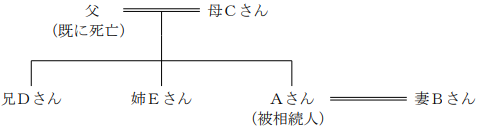

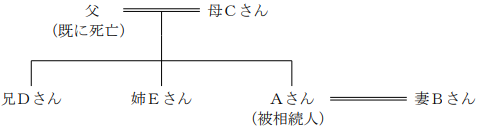

下記の<親族関係図>において、被相続人Aさんの相続における相続税額の計算上、遺産に係る基礎控除額は( )である。

<親族関係図>

<親族関係図>

| 1. | 4,200万円 |

| 2. | 4,800万円 |

| 3. | 5,400万円 |

正解:1

相続税の基礎控除額は、「3,000万円+600万円×法定相続人の数」の式で計算されます。

本問のケースでは、相続人は妻Bさんと母Cさんですから、3,000万円+600万円×2=4,200万円となります。

本問のケースでは、相続人は妻Bさんと母Cさんですから、3,000万円+600万円×2=4,200万円となります。

(60)

相続人が相続により取得した宅地が「小規模宅地等についての相続税の課税価格の計算の特例」における特定居住用宅地等に該当する場合、その宅地のうち( ① )までを限度面積として、評価額の( ② )相当額を減額した金額を、相続税の課税価格に算入すべき価額とすることができる。

| 1. | ① 200㎡ ② 50% |

| 2. | ① 330㎡ ② 80% |

| 3. | ① 400㎡ ② 80% |

正解:2

特定居住用宅地等に該当する宅地は、小規模宅地の特例の適用を受けると、330㎡まで評価額を80%減額することができます。

スポンサーリンク

スポンサーリンク

| <戻る | ホーム | 進む> |

square.png)