FP3級学科解説-2020年1月・問51~60

(51)

借地借家法の規定によれば、一般定期借地権、事業用定期借地権等、建物譲渡特約付借地権のうち、( )の設定を目的とする契約は、公正証書によって締結しなければならない。

| 1. | 一般定期借地権 |

| 2. | 事業用定期借地権等 |

| 3. | 建物譲渡特約付借地権 |

正解:2

事業用定期借地権等は、必ず公正証書によって締結しなければいけません。

(52)

所有する農地を自宅の建築を目的として宅地に転用する場合、原則として都道府県知事等の許可が必要であるが、市街化区域内にある農地については、あらかじめ( )に届出をすれば都道府県知事等の許可は不要である。

| 1. | 国土交通大臣 |

| 2. | 市町村長 |

| 3. | 農業委員会 |

正解:3

農地法の第4条・第5条の規制において、市街化区域内の特例の適用を受けた場合、あらかじめ農業委員会に届け出をすれば良いこととされています。

(53)

下記の200㎡の敷地に建築面積100㎡、延べ面積150㎡の2階建ての住宅を建築した場合、当該建物の建蔽率は( )である。

| 1. | 50% |

| 2. | 75% |

| 3. | 100% |

正解:1

建蔽率=建築面積÷敷地面積=100㎡÷200㎡=50%です。

(54)

個人が土地・建物を譲渡したことによる譲渡所得の金額の計算において、譲渡した土地・建物の取得費が不明である場合、譲渡収入金額の( )相当額を取得費とすることができる。

| 1. | 3% |

| 2. | 5% |

| 3. | 10% |

正解:2

概算取得費は収入金額の5%です。

(55)

投資総額8,000万円で購入した賃貸用不動産の年間収入の合計額が500万円、年間費用の合計額が120万円である場合、この投資の純利回り(NOI利回り)は、( )である。

| 1. | 1.50% |

| 2. | 4.75% |

| 3. | 6.25% |

正解:2

NOI利回り=(500万円-120万円)÷8,000万円=0.0475=4.75%です。

(56)

個人が死因贈与によって取得した財産は、課税の対象とならない財産を除き、( )の課税対象となる。

| 1. | 所得税 |

| 2. | 贈与税 |

| 3. | 相続税 |

正解:3

死因贈与によって取得した財産は相続税の課税対象となります。

(57)

贈与税の配偶者控除は、婚姻期間が( ① )以上である配偶者から居住用不動産の贈与または居住用不動産を取得するための金銭の贈与を受け、所定の要件を満たす場合、贈与税の課税価格から基礎控除額とは別に( ② )を限度として控除することができるものである。

| 1. | ①15年 ②2,000万円 |

| 2. | ①20年 ②2,000万円 |

| 3. | ①20年 ②2,500万円 |

正解:2

贈与税の配偶者控除を受けるための婚姻期間の要件は20年以上で、控除額は2,000万円です。

(58)

被相続人の直系卑属で当該被相続人の養子となっている者(いわゆる孫養子)は、代襲相続人である場合を除き、相続税額の( )加算の対象となる。

| 1. | 1割 |

| 2. | 2割 |

| 3. | 3割 |

正解:2

代襲相続人でない孫養子は、相続税の2割加算の対象となります。

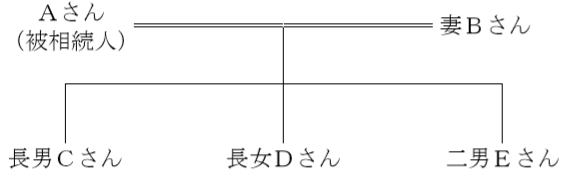

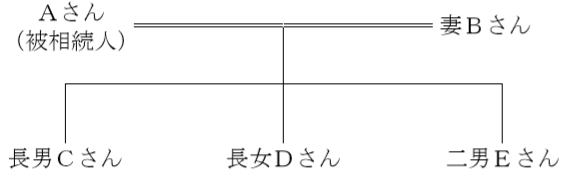

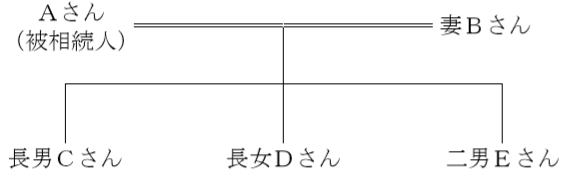

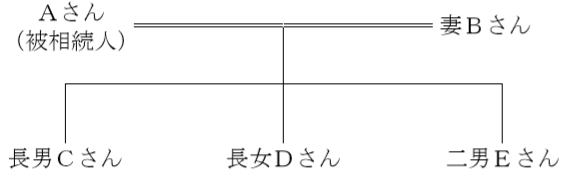

(59)

下記の<親族関係図>において、遺留分算定の基礎となる財産の価額が9,000万円であり、相続人が合計4人である場合、二男Eさんの遺留分の金額は、( )となる。

<親族関係図>

<親族関係図>

| 1. | 750万円 |

| 2. | 1,125万円 |

| 3. | 1,500万円 |

正解:1

二男Eさんの法定相続分は、1/2×1/3=1/6ですから、遺留分の割合は1/6×1/2=1/12です。

よって、遺留分の額は、9,000万円×1/12=750万円です。

(60)

2019年中に開始した相続において、相続人が被相続人の配偶者と子3人の計4人である場合、相続税額の計算における遺産に係る基礎控除額は、( )となる。

| 1. | 5,000万円 |

| 2. | 5,400万円 |

| 3. | 5,800万円 |

正解:2

相続税額の計算における基礎控除額=3,000万円+600万円×法定相続人の数より、 3,000万円+600万円×4=5,400万円です。

スポンサーリンク

スポンサーリンク

| <戻る | ホーム |

square.png)